«Инвестиции растут опережающими экономику темпами, при этом экономика в последние три года замедляется. В то время как мировая практика показывает (взять хотя бы пример Китая), что рост инвестиций в основной капитал должен непременно обеспечивать ускорение ВВП», — эксперт Сергей Домнин, специально для CABAR.asia, анализирует тенденции казахстанской экономики в последние несколько лет.

DomninИнвестиции в основной капитал в Казахстане по итогам 2016 г. выросли на 5,1%. Более высокий показатель наблюдался только в предкризисном 2008 и наиболее удачном за последние 5 лет 2013 г. – 14,8 и 6,9%, соответственно. При этом рост ВВП республики, по оценкам Министерства национальной экономики РК (официальная статистика по ВВП пока не вышла) ожидается на уровне 1,0% — это самый низкий результат с 1998 г.

В ретроспективе 8 лет средние темпы роста экономики составляли 4,0%, инвестиций в основной капитал — 4,6%, в последние 4 года — 5,0 и 3,1%, соответственно. Инвестиции растут опережающими экономику темпами, при этом экономика в последние три года замедляется. В то время как мировая практика показывает (взять хотя бы пример Китая), что рост инвестиций в основной капитал должен непременно обеспечивать ускорение ВВП.

Чем обусловлена такая особенность казахстанской экономики в последние несколько лет? Является ли эта ситуация признаком общей неэффективности капзатрат в экономике? Какие отрасли и регионы страны более других претендуют на роль инвестиционных магнитов? Как на инвестпривлекательность страны повлияла девальвация тенге? Какие факторы будут стимулировать капвложения в казахстанскую экономику? Ответить на эти вопросы мы попытаемся в этом материале.

Недоинвестирование или переинвестирование?

Под инвестициями в основной капитал здесь понимается вложение средств в создание основных фондов — новое строительство, расширение, реконструкция и модернизация объектов, что приводит к увеличению их первоначальной стоимости. Капитальные затраты могут направляться как на проведение строительно-монтажных работ, так и на закупку машин, оборудования, транспортных средств и инструментов, а также (в случае с сельским хозяйством) на формирование основного стада или многолетних насаждений.

Таким образом, в общую сумму инвестиций в основной капитал входят, как средства, затраченные на приобретение технологических линий и строительство зданий заводов, возведение скважин, возведение шахт и горно-обогатительных комбинатов, так и деньги, пущенные на строительство жилых домов, школ и больниц.

Уровень капвложений в той или иной экономике можно оценить через отношение объема инвестиций к ВВП. В Казахстане последних 10 лет этот уровень заметно менялся. В конце 2000-х инвестиции составляли 26-35% ВВП, после кризиса 2008-2009 их уровень упал до 16-17% (расчетные данные на базе материалов Комитета по статистике МНЭ РК). Для сравнения, в масштабах мировой экономики в 2004-2008 этот показатель (gross capital formation; данные Всемирного банка) составлял 24-25%, растущей китайской — 40-43%, в восстанавливающейся российской — 20-25%. После 2011 г. Китай прибавил — до 45-47% в год, Казахстан и Россия сдали.

Однако на том же китайском примере можно увидеть, что высокий уровень капвложений все хуже трансформируется в экономический рост: в 2004-2008 гг. средние темпы роста ВВП Китая составляли — 11,6%, в 2011-2015 — 7,9%. Создавая фактически новую экономику каждые два года, Китай замедляется. По мнению большинства внешних наблюдателей, все дело в неэффективности методов хозяйствования в китайской экономике.

Казахстан в последние годы сталкивается с похожей ситуацией, только при более низких темпах роста ВВП и инвестиций в основной капитал. С одной стороны, инвестиций в экономике явно не хватает, ведь их уровень заметно упал с середины 2000-х. С другой, устойчивая позитивная динамика инвестиций в последние 4 года также не привела к ускорению экономики.

Нефтянка, жилье и торговля

Проследим путь инвестиций в основной капитал от источников к направлениям вложения. Те данные, что предоставляет официальная статистика, позволяют говорить о сравнительно невысокой доле государственных инвестиций, направляемых в экономику. Лишь 15,2% (по итогам 2016 г.) капвложений обеспечены бюджетами обоих уровней (республиканским и местным), 24,1% привлечены компаниями из-за рубежа или у банков второго уровня. Главными инвесторами традиционно являются собственники предприятий. Правда, если в 2008 г. их доля находилась на уровне 40,5%, то к 2016 выросла в полтора раза — до 60,7%. Это хорошо иллюстрирует как ситуацию на рынке капитала (дефицит длинных дешевых денег), так и в самих компаниях, способность которых привлекать заемные ресурсы на капитальные проекты заметно ослабла.

Куда идут капвложения иллюстрирует структура инвестиций по направлению вложения. Более двух третей инвестиций в Казахстане аккумулируют три лидирующих сектора: горнодобыча, транспорт и операции с недвижимостью (девелопмент). Если учитывать еще и такие промышленные сектора, как обрабатывающая промышленность и энергетика, концентрация инвестиций в пяти секторах достигает 80% от валового объема.

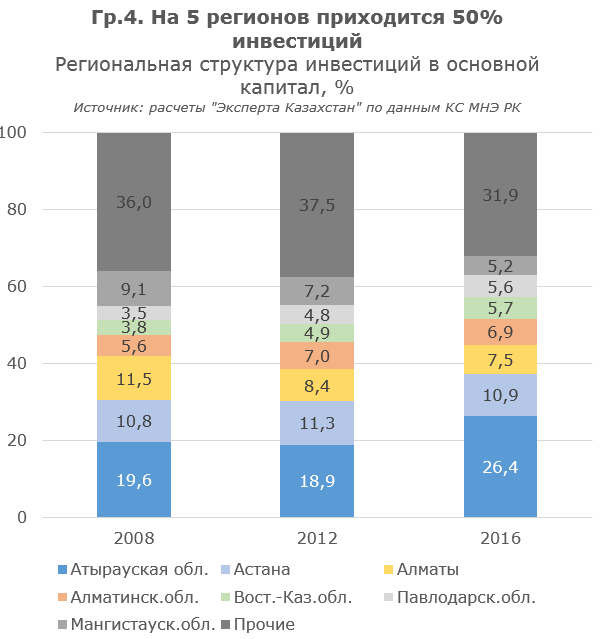

Региональная структура распределения инвестиций не вполне повторяет отраслевую. На первом месте Атырауская область — главный нефтедобывающий регион страны, далее идет столица Астана, где сосредоточена большая часть девелоперских проектов, крупный сектор государственного управления и несколько капиталоемких обрабатывающих производств. Третий номер списка — Алматы — деловая столица республики, где помимо недвижимости инвестмагнитами являются такие сервисные сектора, как финансы и страхование, транспорт и др.

Замыкают пятерку регионов, на которые в совокупности приходится чуть более 50% капвложений в республике, Восточно-Казахстанская и Павлодарская область, где расположен ряд металлургических предприятий, а также обслуживающий их топливно-энергетический кластер (угольная энергетика и ГЭС).

Горнодобывающий сектор страны представлен в основном нефте- и газодобычей, а также добычей угля, металлических руд и урана. Спрос на эти ресурсы как внутри страны, так и на мировом рынке в последние несколько лет падал. В 2016 г. капвложения в горнодобывающий сектор выросли почти на 15%. По сравнению с 2015 г. темпы роста усилились. Инвестиционная активность в этом секторе связана с реализацией нескольких нефтяных проектов, крупнейшими из которых являются Тенгизский и Кашаганский.

Инвестиции в сектор недвижимости выросли на 13,7 против 16,4% годом ранее. Устойчивый приток средств сюда связан с государственным финансированием жилищного строительства в рамках антикризисной программы “Нурлы жол”, ставшей якорем для привлечения частных инвестиций. Впечатляющий рост инвестиций в сельское хозяйство, равномерно распределенный на растениеводство и животноводство (47,5 и 44,1%), — результат высокого урожая сезонных культур, а также интересом инвесторов к мясному животноводству в РК.

Есть еще один фактор, который мог оказать влияние на объем инвестиций. Казахстанская статистика учитывает инвестиции в национальной валюте. Ключевые игроки — иностранные инвесторы (вроде Chevron и Glencore) и крупнейшие казахстанские компании во всех секторах экономики, привлекают инвестиции в иностранной валюте. Депозиты небанковских юридических лиц, размещенные в банках РК на 49% состоят из инвалюты. Средний курс тенге/доллар по итогам 2016 вырос на 54% к предыдущему году.

Однако именно ослаблением тенге вызван спад вложений в сектора, ориентированные на внутренний рынок с высокой долей импорта в структуре себестоимости производства. Пример тому — обрабатывающая промышленность, которая начала испытывать проблемы в еще вполне благополучном 2014: сектор показывает близкие к нулевым темпы роста производства, причем, отдельные отрасли чувствуют себя вполне комфортно, благодаря, улучшению конъюнктуры мировых цен (цветная металлургия), другие, например, машиностроение, пребывают в глубоком кризисе. Как результат — снижение объема капзатрат в целом по сектору на 3,3%, по сравнению с ростом в 2015 на 10,2%.

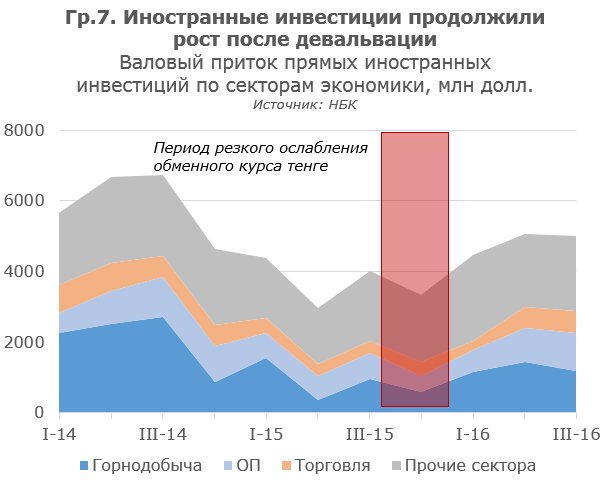

Стабилизация ситуации с обменным курсом после девальвации успокоила иностранных инвесторов: в первые два квартала после окончания девальвационного ралли тенге, валовый приток прямых иностранных инвестиций начал расти, причем, наиболее активно — в обрабатывающей промышленности.

Магнит собран

В среднесрочной перспективе структура источников и направления вложений вряд ли претерпят серьезные изменения. Физический объем инвестиций в основной капитал продолжит расти, однако основой роста будут проекты в нефтегазовом секторе, крупнейшим из которых станет третья фаза разработки Тенгизского нефтегазового месторождения — Проект будущего расширения и Проект управления устьевым давлением (ПБР-ПУУД). По данным Минэнерго РК, инвестиции в проект, который планируется реализовать до 2022 г., составят около 37 млрд. долларов. Другим сопоставимым по размерам проектом (12 млрд. долларов, по оценке Минэнерго) может стать третья фаза разработки Карачаганакского нефтегазоконденсатного месторождения.

В последние годы казахстанские власти предприняли ряд регулятивных мер для стимулирования инвестиций в обрабатывающую промышленность. В 2014 в казахстанском законодательстве появились нормы, позволяющие освобождать инвесторов в приоритетные сектора от таможенных пошлин, предоставлять средним и крупным проектам освобождение от корпоративного подоходного и земельного налога на 10 лет, налога на имущество — на 8. Наиболее крупным якорным проектам правительство готово возместить 30% от затрат на строительно-монтажные работы и оборудование. Пока эти меры не сделали из страны инвестмагнит, но они должны вернуть инвесторам вкус к казахстанским проектам, когда макроэкономические факторы будут этому способствовать.

Основные события в секторе недвижимости в ближайшем будущем могут быть связаны лишь с государственными стимулами: в конце минувшего года Минэкономики представил жилищно-строительную программу “Нурлы жер”, в рамках которой планируется в течение 10 лет направить 1,8 трлн. тенге бюджетных средств, которые должны вызвать 16 трлн. тенге частных инвестиций. Программа в конце минувшего года утверждена правительством.

К факторам, которые будут стимулировать приток инвестиций в казахстанскую экономику в среднесрочной перспективе стоит отнести: высокий потенциал отраслей недропользования, металлургии и энергетики, благоприятный регуляторный климат и государственные инвестиции в рамках инфраструктурных и жилищных программ, невысокую стоимость земли и рабочей силы, приближенность к крупным рынкам сбыта — Китаю и РФ. Однако инвесторы не могут не принимать во внимание и такие факторы, как высокий политический риск, связанный с транзитом власти в Казахстане, мировой тренд снижения спроса на углеводороды и металлы, риск дальнейшего ослабления тенге на фоне повышения ставки ФРС и усиление протекционизма во внешней торговле США.

Правила комментирования

comments powered by Disqus