Россия проявляет большой интерес к атомной энергетике и урановой индустрии в странах Центральной Азии. Вслед за договоренностями с Узбекистаном 3 апреля 2019 российский лидер предложил казахстанскому лидеру К-Ж. Токаеву «переходить к новым формам взаимодействия», связанным с сооружением в Казахстане АЭС по российским технологиям.

А российско-кыргызская компания «ЮрАзия в Кыргызстане» намеревалась добывать уран в Тонском районе Иссык-Кульской области Кыргызстана, пока кыргызские власти заявили о прекращении этих работ на фоне широких народных протестов в апреле. В чем причина обновленного интереса со стороны Москвы к атомной энергетике Центральной Азии? К

акова текущая стратегия “Росатома”? “Казатомпрома”? Насколько АЭС необходима Узбекистану, Казахстану и какие риски она несет для региона? Эти и другие вопросы обсуждает в интервью CAAN эксперт Института мировой экономики и политики при Фонде Первого Президента РК Лидия Пархомчик.

В чем причина обновленного интереса со стороны Москвы к атомной энергетике Центральной Азии? Можно ли говорить о том, что Россия в последние годы в условиях снижения спроса на нефть начала делать ставку на продвижение ядерной энергетики? Какова текущая стратегия “Росатома”?

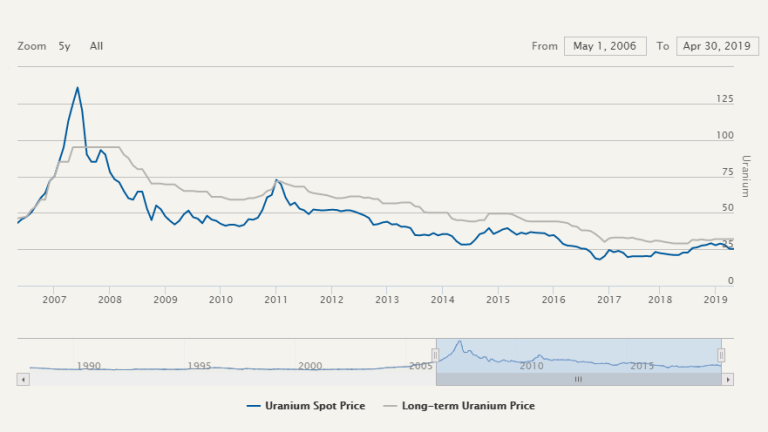

Чтобы в полной мере ответить на данный вопрос, нужно понимать особенности рынка мировой ядерной энергетики. Дело в том, что экономические показатели уранового производства не отличаются стабильностью, а цены на урановое сырье, так же как и в случае с углеводородами, демонстрируют высокий уровень волатильности. Так, к примеру, к лету 2007 г. стоимость концентрата закиси-окиси урана на спотовом рынке достигла своего максимума в $136-138 за фунт. Однако впоследствии цены стали стремительно падать. Так, средняя спотовая цена на уран в 2018 г. была равна $25 за фунт по сравнению с $22 в 2017 г. Если говорить о национальной атомной компании «Казатомпром», то средняя цена реализации урана по сделкам с ТНК в 2018 г. составила $24,56 за фунт.

Мировые цены на уран в долл. США: 2006-2019 гг. Источник

Мировые цены на уран в долл. США: 2006-2019 гг. Источник

Несмотря на то, что в 2018 г. цены на уран на мировых рынках показали тренд на медленный рост, эксплуатационные расходы по добыче урана на ряде крупных месторождений все еще превышают потенциальные доходы от продажи сырья. В данных обстоятельствах вполне закономерно проводить геологоразведку с целью поиска месторождений с низкой себестоимостью добычи.

Становится понятно стремление иностранных игроков, в том числе и России, инвестировать в развитие уранового производства в Казахстане. Так, многие месторождения республики находятся в песчаниках и добыча на них идет с помощью подземного выщелачивания, делая казахстанский уран одним из самых дешевых в мире.

Помимо экономики уранодобывающих производств на отрасль оказывает влияние и внешние факторы. Авария на АЭС Фукусима-1 в 2011 г. всколыхнула мир ядерной энергетики. В постфукусимовский период требования МАГАТЭ к проектам АЭС претерпели ряд изменений. Ряд государств приняли принципиальное решение отказаться от «мирного атома». Однако, как мы видим, полного отказа от ядерной энергетики все же не произошло, а некоторые склонны говорить о ренессансе отрасли.

Подтверждение можно найти в растущей активности российской корпорации «Росатом», которая за последнее время существенно увеличила портфель своих зарубежных заказов. Согласно данным компании, «Росатом» заключил контракты на строительство 36 энергоблоков в 12 странах. Однако здесь нужно учесть, что пока в активной фазе реализуются лишь 6 проектов, остальные находятся на разной степени проработанности.

Если мы говорим о проекте АЭС в Узбекистане, то нужно отметить, что стороны завершили первый этап инженерных изысканий по выбору площадки будущей станции. После подписания в мае 2019 г. «дорожной карты» по строительству атомной электростанции на 2019-2020 гг., стороны должны перейти ко второму этапу проекта, а именно, к разработке оценки воздействия на окружающую среду и другой технической документации.

При этом контракт на строительство станции из двух энергоблоков ВВЭР-1200 общей мощностью 2400 МВт в Навоийской области Россия и Узбекистан могут подписать до конца 2019 г. Ориентировочная дата пуска первого энергоблока запланирована на 2028 г.

Что касается предложения Москвы содействовать строительству АЭС в Казахстане, то здесь нужно принять во внимание ряд моментов. С одной стороны, Министерство энергетики РК подтвердило наличие заинтересованности в уточнении экономических и технических параметров возможного проекта АЭС у потенциальных поставщиков реакторных технологий.

С другой стороны, министерство также подтвердило наличие альтернативных энергетических проектов, реализация которых может компенсировать энергодефицит в южных областях страны. Однако даже в случае принятия политического решения сделать выбор именно в пользу строительства АЭС, только на проработку и согласование ТЭО проекта может быть потрачено до 10 лет.

В подобных обстоятельствах, к моменту реального запуска планируемых и потенциальных АЭС в Центральной Азии конъюнктура мировых энергетических рынков может существенно измениться. В силу долгосрочности проектов делать ставку исключительно на центральноазиатский регион было для «Росатома» недальновидно.

Согласно обновленной стратегии «Росатома», корпорация поставила перед собой цель трансформироваться в глобального лидера отрасли за счет развития новых сегментов на базе традиционных рынков. В «Росатоме» полагают, что падение цен на нефть имело положительное влияние на конкурентное положение корпорации.

Однако если сравнить объемы чистой прибыли «Росатома» и «Газпрома», то за явным преимуществом лидирует нефтегазовый холдинг. Так, в 2018 г. прибыль «Ростатома» составила 228,5 млрд. рублей, тогда как доходы «Газпрома» превысили 1 трлн. рублей. В подобных обстоятельствах сложно говорить о смене векторов в энергетической стратегии России с нефтегазового на ядерный.

Каково место России на мировом рынке строительства АЭС (или мини-АЭС)? На рынке добычи урана?

Для того, чтобы понять насколько успешной является деятельность «Росатома» достаточно посмотреть на результаты работы корпорации за последние пару лет. Так, в 2018 г. 60% мировых продаж атомных реакторов осуществлялись «Росатомом». При этом доля российской корпорации на мировом рынке строительства АЭС составила порядка 67%. За прошедший год «Росатом» подписал контрактов на общую сумму в $26 млрд. Учитывая, что еще в 2017 г. сумма долгосрочных контрактов корпорации уже составляла $133,6 млрд., очевидно, что «Росатом» удерживает лидерство по числу одновременно реализуемых проектов.

Привлекательность российских проектов АЭС для зарубежных заказчиков добавляет возможность получения займа со стороны РФ на строительство атомного объекта под выгодные проценты. На строительство АЭС «Аккую» Россия выделила Турции кредит в $22 млрд. под 2% годовых. На строительство АЭС «Руппур» в Бангладеш Россия предоставляет государственный экспортный кредит в размере до $11,8 млрд. На сооружение АЭС «Эль-Дабаа» в Египте Россия планирует выделить кредит в размере $25 млрд.

Помимо выделения льготных кредитов «Росатом» также обязуется предоставлять заказчику услуги полного цикла функционирования АЭС от строительства до утилизации. Подобные условия позволяют корпорации вести переговоры о специальном тарифе на продажи выработанной энергии, выгодные «Росатому»

К 2015 г. компания наладила добычу урана не только в России, но и за рубежом. По результатам 2018 г. урановый холдинг «АРМЗ», входящий в состав «Росатома», сохранил объем добычи урана на уровне 2,9 тыс. тонн. Однако, если сравнивать данный показатель с объемами добычи «Казатомпрома», то уровень «Росатома» уже не выглядят столь впечатляюще.

Казахстан – мировой экспортер урана номер 1, но он в основном отправляет уран в Китай? Какова, в свою очередь, стратегия «Казатомпрома»?

Действительно, даже при сокращении добычи урана на 20% по сравнению с запланированным уровнем производства в рамках контрактов на недропользование, по итогам 2018 г. Казахстан сохранил за собой первое место среди стран, добывающих уран. Объем производства в 2018 г. в Казахстане составил 21,7 тыс. тонн урана, при этом ожидается, что в 2019 г. добыча составит порядка 22,7-22,8 тыс. тонн. Нужно отметить, что данный прогноз также был составлен с учетом 20%-го снижения уровня добычи по контрактам недропользования.

Распределение рынков “Казатомпрома” по данным годового отчета компании за 2018 г.

Распределение рынков “Казатомпрома” по данным годового отчета компании за 2018 г.

Манипуляции в отношении сокращения/наращивания объемов добычи с экономической точки зрения проходят для «Казатомпрома» относительно безболезненно. Технология подземного скважинного выщелачивания позволяет компании достаточно быстро реагировать на изменения конъюнктуры уранового рынка.

В 2015 г. компания обновила свою стратегию развития, определив ключевые задачи до 2025 г. Так, среди приоритетов компании значатся сохранение лидирующих позиций в мире по добыче природного урана, а также оптимизация переработки и продаж сырья на основе рыночных условий. Компания также планирует получить доступ к услугам по конверсии, обогащению и фабрикации ядерного топлива для АЭС. «Казатомпром» ставит перед собой цель стать предпочтительным партнером для глобальной атомной промышленности.

В отличие от «Росатома», который остается полностью подконтрольным российскому правительству, порядка 15% акций «Казатомпрома» было размещено на Международной бирже «Астана» и Лондонской фондовой бирже. Данное обстоятельство приводит к увеличению роли частных инвесторов, которые в первую очередь будут нацелены на получение дивидендов от продажи урана.

В данном контексте вполне понятно стремление инвестировать в проекты по добыче урана в Казахстане со стороны Китая, который реализует масштабную национальную программу по строительству АЭС. Так, «Казатомпром» совместно с китайской корпорацией CGNPC реализует на базе Ульбинского металлургического завода проект по производству тепловыделяющих сборок для использования на атомных станциях КНР в качестве ядерного топлива. Помимо этого, Китай заинтересован продолжить импортировать казахстанский уран для обеспечения сырьем действующих в стране атомных реакторов.

Насколько АЭС необходима Узбекистану, Казахстану и какие риски она несет для региона? В чем плюсы и минусы?

До недавнего времени Казахстан и Узбекистан придерживались схожих позиций относительно перспектив строительства АЭС. В силу того, что оба центральноазиатских государства обладали значительными запасами урана, в советский период в республиках началась разработка урановых месторождений. Помимо технологий добычи урана, Казахстан и Узбекистан имеют опыт эксплуатации объектов атомной индустрии.

Так, в Актау функционировал первый в мире атомный реактор на быстрых нейтронах БН-350, который являлся главным объектом Мангистауского атомного энергокомбината (МАЭК). В Узбекистане в составе радиационно-технологического комплекса АО «Фотон» действовал импульсный растворный реактор ИИН-3М. Помимо этого, на площадке Института ядерной физики Академии наук Узбекистана действует исследовательский реактор ВВР-СМ.

То есть Нур-Султан и Ташкент имеют представление о технических особенностях использования ядерной энергии, как, собственно, и о сложностях. Так, после остановки БН-350 в 1999 г. на МАЭКе продолжаются работы по выводу реактора из эксплуатации. На сегодняшний момент завершены 2 фазы первоочередных мероприятий по выводу реактора из эксплуатации из 5.

Так, в рамках первой фазы все топливо было вывезено в спецхранилище «Байкал», расположенное на территории бывшего Семипалатинского полигона. Сейчас идет строительство резервного хранилища для жидких радиоактивных отходов. В целом работы по выводу объекта из эксплуатации рассчитаны на период в 50 лет.

Когда в 2006 г. заговорили о возможности строительства на базе МАЭК новой АЭС, состоящей из энергоблоков типа ВБЭР-300, в качестве аргументации использовали наличие в Актау необходимой инфраструктуры для строительства и эксплуатации атомной станции, доставшейся в наследство от реакторной установки БН-350.

Концентрация на Мангышлаке специалистов нужного технического профиля также рассматривалась как конкурентное преимущество проекта. Однако предложение вызвало бурную дискуссию в стране. В результате, как и в случае с проектом строительства АЭС близ озера Балхаш, выдвинутого в 1998 г., решение так и не перешло в фазу практической реализации.

Согласно прогнозному балансу электрической энергии Единой электроэнергетической системы Казахстана на 2019-2025 гг., в целом в стране будет сохраняться профицит вырабатываемой электроэнергии. Однако в разрезе энергетических зон южные области остаются энергодефицитными. А с учетом того, что изношенность оборудования на действующих ТЭЦ по оценкам достигает 75%, актуальность «обновления» генерирующих мощностей остается высокой, что заставляет сторонников строительства АЭС продолжать лоббировать данную идею.

После последней попытки запустить реализацию проекта строительства новой АЭС в 2014 г. стало окончательно понятно, что в казахстанском обществе данный вопрос отличается повышенным уровнем политизации. Сторонники «мирного атома» справедливо указывают на потенциал АЭС в качестве «зеленого» источника энергии, в то время как противники фокусируют внимание на необходимости иметь дело с опасностью радиационных аварий и проблемой хранения радиационных отходов.

Показательно, что в случае Узбекистана решение обновить свою стратегию развития атомной энергетики, построив совместно с Россией атомную электростанцию, продиктовано как политической волей, так и потребностями энергетической отрасли страны. Из-за существующей неравномерности расположения электрических сетей и объектов генерации к центрам нагрузок в ряде регионов Узбекистана происходят отключения электроэнергии.

По прогнозам экспертов, потребность электроэнергии в республике будет лишь увеличиваться. Строительство атомной электростанции не только позволит увеличить объемы производимой электроэнергии, но и «высвободит» до 3,5 млрд. кубометров природного газа, на котором работает большинство электростанций в стране. Полученные излишки можно будет либо экспортировать за рубеж, либо использовать для производства нефтехимической продукции с высокой добавленной стоимостью.

Окончательные условия узбекско-российского договора по проекту строительства АЭС пока находятся на стадии согласования. Однако можно предположить, что «Росатом» также предложит Ташкенту вариант строительства АЭС «под ключ». Ожидается, что к 2030 г. на долю планируемой к строительству атомной электростанции будет приходиться 15% вырабатываемой энергии в стране.

Грозит ли продвижение ядерной энергетики в регионе недовольством населения? Насколько экологически безобидно добывать уран в современное время?

В зависимости от степени залегания урановой руды добыча сырья может вестись как карьерным, так и шахтным способами. С рудников руда доставляется на заводы по переработке или обогащению. Однако самым экологически чистым является метод скважинного подземного выщелачивания, когда для растворения урана в скважину закачивается вода с добавлением химических веществ. Затем урансодержащий раствор откачивается на поверхность, где из него извлекается уран. Данная технология позволяет избежать образования отвалов пустой породы и отходов. Именно данный метод широко применяется в Казахстане.

Нужно отметить, что проблема рекультивации площадок уранового наследия в Центральной Азии не теряет своей актуальности. Специалисты МАГАТЭ совместно с партнерами в 2017 г. разработали Стратегический мастер-план по восстановлению окружающей среды на площадках уранового наследия в регионе. В настоящее время создан фонд рекультивации семи хвостохранилищ в Центральной Азии, работы на которых должны начаться в этом году. Так называемые хвосты являются побочным продуктом переработки урана, содержащие тяжелые металлы и радий. Без проведения соответствующих мероприятий в регионе сохраняется риск выброса загрязненных материалов в атмосферу и водоемы.

Согласно подсчетам, площадь радиационного загрязненных земель под объектами урановых производств на территории СНГ составляет около 80 кв. км. Наибольшую озабоченность вызывает ситуация в Кыргызстане и Таджикистане. Так, например, на территории Кыргызстана располагаются 92 объекта с токсичными и радиоактивными отходами, часть из которых представляет угрозу загрязнения бассейнов рек Ферганской долины.

В подобных обстоятельствах вполне закономерным выглядит беспокойство кыргызской общественности относительно разработки новых урановых месторождений. Последний кейс с разработкой месторождения вблизи Иссык-Куля вызвал широкий общественный резонанс, в результате которого депутаты Жогорку Кенеша приняли постановление, запрещающее разработку урановых месторождений на территории республики.

Безусловно, обеспечение экологической и радиационной безопасности и устранение угрозы здоровью населения должны находиться в числе первостепенных стратегических приоритетов государства. Именно поэтому решение о внедрении ядерных технологий должно быть максимально взвешенным и продуманным.

Правила комментирования

comments powered by Disqus