Если, даже предположить, что между институтами экономической политики, а также внутри общества есть четкое понимание того, чего же, на самом деле, хочет Центральный Банк и почему это надо делать сейчас, то все равно возникают вопросы по составу инструментария и направлений воздействия Центрального банка на денежную массу. Поскольку на вторую чашу весов – увеличение объемов производства товарно-материальных ценностей (валового продукта) и производительности труда Центральный банк априори не может повлиять.

Что с внутренними и внешними инвестициями

По итогам девяти месяцев 2019 года, прямые инвестиции в экономику Узбекистана составили 191,4 млн долл. США и этот показатель существенно не меняется уже на протяжении года. Между тем, идет активный набор инвестиций другого рода - под долговые инструменты, которые по итогам девяти месяцев 2019 (других данных пока нет) выросли с 15039,8 млн долларов США до 17356,9 млн долларов США. В целом, активы Узбекистана в балансе Международной инвестиционной позиции по итогам девяти месяцев 2019 года, за минусом резервов ЦБ выросли с 15229,7 млн долл США до 17549,5 млн долларов США с учетом всех направлений инвестиций (включая инвестиции в долговые обязательства). Практически весь прирост обеспечен за счет заимстовования у других стран и международных доноров под долговые инструменты Узбекистана.

Анализ внутренних инвестиций показывает, что инвестиции в основной капитал по итогам 2019 ожидается в сумме 179 трлн сумам (почти 19 млрд долларов США), включая все источники финансирования. Однако, лишь 31,4% этих денег - собственные средства населения и предприятий. Тревожно, что за последние два года удельный вес инвестиций за счет собственных средств предприятий и населения неуклонно снижается. К примеру, по итогам 2017 года удельный вес собственных средств составлял 47,3% (снижение на 15,9%).

Сравнение сумм внешних и внутренних инвестиций показывает, что внутренние инвестиции в нашей стране имеют превалирующую роль и задача всех институтов экономической политики всячески это стимулировать.

Однако, ЦБ больше обеспокоен увеличением размера денежной массы при низких показателях монетизации экономики. Последнее, кстати, тоже косвенно влияет на инфляцию. Огромная масса товарообменных операций все еще производится в виде натурального обмена либо в рамках теневой экономики с использованием наличных, без уплаты налогов. Значит, монетизации созданной товарной массы нет, однако эмитированные деньги в обращении есть и они, как бы не противостоят этой товарной массе.

Имея в своем распоряжении ограниченный набор инструментов, ЦБ делает все возможное, чтобы препятствовать росту денежной массы, путем увеличения или изменения требований к банкам, проведения аукционов облигаций Центрального банка, операций РЕПО с иностранной валютой (сделка купли активов с обязательством обратной продажи через определённый срок по заранее определённой в этом соглашении цене), увеличения бюрократии при получении кредитов, изменения требований к качеству залогового обеспечения кредитов и т.д.

Цель одна – дать банкам альтернативу инвестициям и не пускать деньги в оборот народного хозяйства, иными словами, - сокращать кредитование реальной экономики.

Насколько такая политика своевременна и оправдана с учетом превалирования внутренних инвестиций (по-существу, они и есть единственный источник развития страны), если подобные инвестиции состоят, в основном, из заемных средств, доля которых превышает долю инвестируемых собственных средств предприятий в два раза?

Таким образом, нет четкого ответа ЦБ на простой вопрос: насколько экономика Узбекистана может самостоятельно, без иностранного заимствования, мобилизовать приток капитала в различные отрасли, признанные приоритетными, в условиях ограничения роста денежной массы.

Полагаю, что честный ответ на этот вопрос ставит под серьезное сомнение готовность Центрального банка по таргетированию инфляции и достижение поставленных им целей.

Есть другая, очень существенная сторона вопроса. В своем послании Парламенту страны и на недавнем совещании президент Узбекистана отметил, что 5-6 миллионов человек (13-15% трудоспособного населения) в стране находятся за чертой бедности и борьба с ней должна быть приоритетом на всех уровнях. Разработана серьезная государственная программа, включающая создание центров обучения и переобучения востребованным профессиям, ведения мелкой предпринимательской деятельности, финансирования инициатив по развитию частной предпринимательской деятельности и другие меры, требующие активного участия кредитных институтов. Создан новый институт для повышения эффективности диалога с населением – Министерство по делам семьи и махалли.

Перед ЦБ стоит непростой выбор направления монетарной политики, чтобы мобилизовать под нее всю денежно-кредитную политику.

Пока не выразило своего отношения к идее таргетирования инфляции в условиях отсутствия устойчивого баланса доходов и расходов бюджета Министерство финансов, которое должно способствовать экономическому росту и повышению благосостояния граждан. Поскольку, если есть планы по увеличению доходной части бюджета или по либерализации ценообразования на ключевые ресурсы, то задача инфляционного таргетирования усложнится настолько, что легче будет её отложить на неопределенный срок.

В начале 2019 года ЦБ сам прогнозировал макроэкономические показатели по оптимистичному и по пессимистичному сценариям. Так вот, второй уже сбылся.

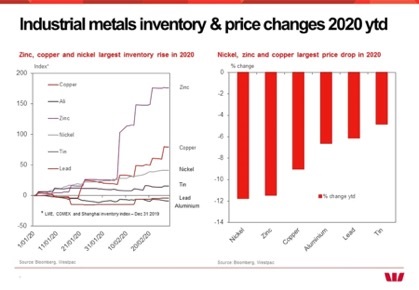

Появление коронавируса в Китае и его быстрое распространение привели к тому, что из-за падения спроса в Китае, и из-за накопления остатков, цены на основные товары сырьевого экспорта Узбекистана - медь, цинк, а также природный газ существенно упали.

Понятно, что рост цен на золото с лихвой может перекрыть убытки от падения экспортной выручки по другим товарам. Но замедление мировой экономики, особенно, в странах, которые для нас являются ключевыми торговыми партнерами: Китай, Россия, Турция и Иран, скорее всего, обернется существенными негативными последствиями и для экономики Узбекистана.

Не стоит принижать значение факта противостояния России и Турции в Сирии из-за зон влияния, что, гипотетически, может обернуться закрытием транспортных коридоров через Россию для товаров из Турции, при практическом коллапсе транзита через Иран ( это грузы из ОАЭ, Турции, Индии и даже из Китая).

Неясным остается также вопрос о том, каков выбранный Центральным банком арсенал инструментов таргетирования инфляции. Что он в себя включает и почему именно этот инструментарий выбран в качестве эффективного.

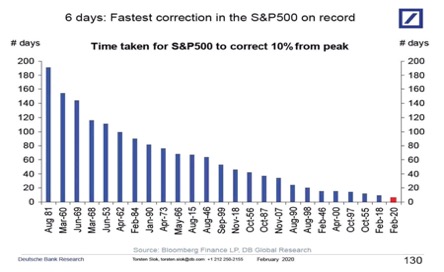

О нервозности мировых рынков и о самых негативных прогнозах на будущее указывают многие индексы. Возьмем хотя индекс Standard & Poors 500, который за 6 дней упал до рекордно низких показателей за всю историю существования этого индекса.

Центральный банк должен более подробно объяснить принципы выбора инструментария инфляционного таргетирования – только ли ограничение роста денежной массы является приоритетом и сутью принимаемых мер. Или, все же, предусмотрены меры по частичному стимулированию роста производства в отраслях – драйверах роста экономики, путем поддержки перетока инвестиций в эти отрасли, поддержки потребительского спроса?

Есть серьезные опасения, что при любом сценарии Центральный банк не сумеет в одиночку обуздать инфляцию, поскольку в экономике страны есть масса других игроков, которые своими самостоятельными решениями могут разрушить все старания Центрального банка.

К примеру, цены на энергетические ресурсы и базовые потребительские товары, производство и циркуляция которых все еще не поддается рыночному регулированию и монопольная позиция игроков заставит потребителей принимать навязанные условия, при ограниченности доступа к оборотным средствам.

Основной вопрос, который требует ответа, состоит в следующем: можно ли без ущерба развитию, таргетировать инфляцию в стране, где в регулировании общественных ресурсов основную роль играет не рынок, а государственные институты, где огромная часть национального богатства все еще перераспределяется через бюджет, где стимулирование экономики сильно зависит от централизованных инвестиций, практически без притока внешних и внутренних инвестиций?

Подводя итог, отметим: становится все более очевидным, что совокупность внешних и внутренних факторов должны заставить Центральный банк отказаться от идеи таргетирования инфляции (в краткосрочной перспективе) и задуматься о стимулировании роста экономики и повышении потребительского спроса населения.

Думаю, что серьезная дискуссия по данной теме была бы более, чем уместна.

Правила комментирования

comments powered by Disqus