Ситуация, сложившаяся на рынке нефти несколько недель назад, может повториться и на газовом. Низкий спрос и высокое предложение уже давят на стоимость голубого топлива.

Эталоном европейского рынка газа являются цены на голландской торговой площадке TTF. 22 мая цена газа в течение дня опускалась более чем на 30%. В ходе торгов был установлен исторический минимум – 2,35 евро за мегаватт/час, что соответствует примерно 26,4 долларам за 1 тыс. куб. м.

Немногим выше цены на британском хабе NBP – 29 долларов за тысячу кубометров (-23% за день). Самые высокие цены в австрийском Баумгартене. Здесь за газ с поставкой на следующий день давали примерно 49,7 долларов.

Для сравнения: еще в конце марта стоимость газа в Европе была на уровне 95-100 долларов за 1 тыс. кубометров. Таким образом, менее чем за два месяца цены снизились в четыре раза

Две причины одного тренда

Давление на цены, во-первых, оказывает политика одной из стран Ближнего Востока. Если на нефтяном рынке крупнейшим игроком является Саудовская Аравия, то на газовом Катар. Эта страна является крупнейшим мировым производителем СПГ. И в ближайшее время намерена лишь наращивать предложение. Таким образом, катарцы готовы объявить ценовую войну.

«Мы являемся самым эффективным производителем в мире с точки зрения затрат и поэтому можем преодолевать рыночные шоки. Многие производители будут вынуждены сворачивать добычу из-за низких цен, но для Катара такой сценарий исключается», — заявил 22 мая министр энергетики и главный исполнительный директор государственной Qatar Petroleum Саад Шерида аль-Кааби.

По его словам, Qatar Petroleum планирует нарастить производство в 1,5 раза к 2025 году (до 110 млн тонн). И почти вдвое — к 2027 (до 126 млн тонн). Под будущие объемы уже заключены контракты на строительство 100 СПГ-танкеров.

Вторая причина – это падение спроса. Рынок газа подчиняется сезонным трендам: потребление всегда идет вниз весной, что приводит к росту запасов.

Однако сейчас действует мощный дополнительный фактор — коронавирус, и запасы накапливаются быстрее. Мощности по хранению газа в Европе по состоянию на 22 мая заполнены на 70% против 56% год назад, следует из данных ассоциации Gas Storage Europe.

«Если предложение на рынке останется высоким по мере заполнения хранилищ, возможно, в какой-то момент мы увидим отрицательные цены», — отвечают трейдеры.

Нулевые или отрицательные цены будут означать, что продавцы газа в Европе будут вынуждены отдавать газ бесплатно или даже доплачивать, чтобы его забрали. Подобные ситуации в прошлом уже были. Например, в 2006 году отрицательные цены складывались на NBP. На этот раз, считают некоторые эксперты, при худшем сценарии в минус могут уйти и цены на TTF.

Как это относится к Казахстану?

Если подобная ситуация и возникнет, это случится еще не скоро – все-таки 30% резервуаров пустует. Другое дело, что в падении цен мало приятного для экспортеров. В том числе и для Казахстана.

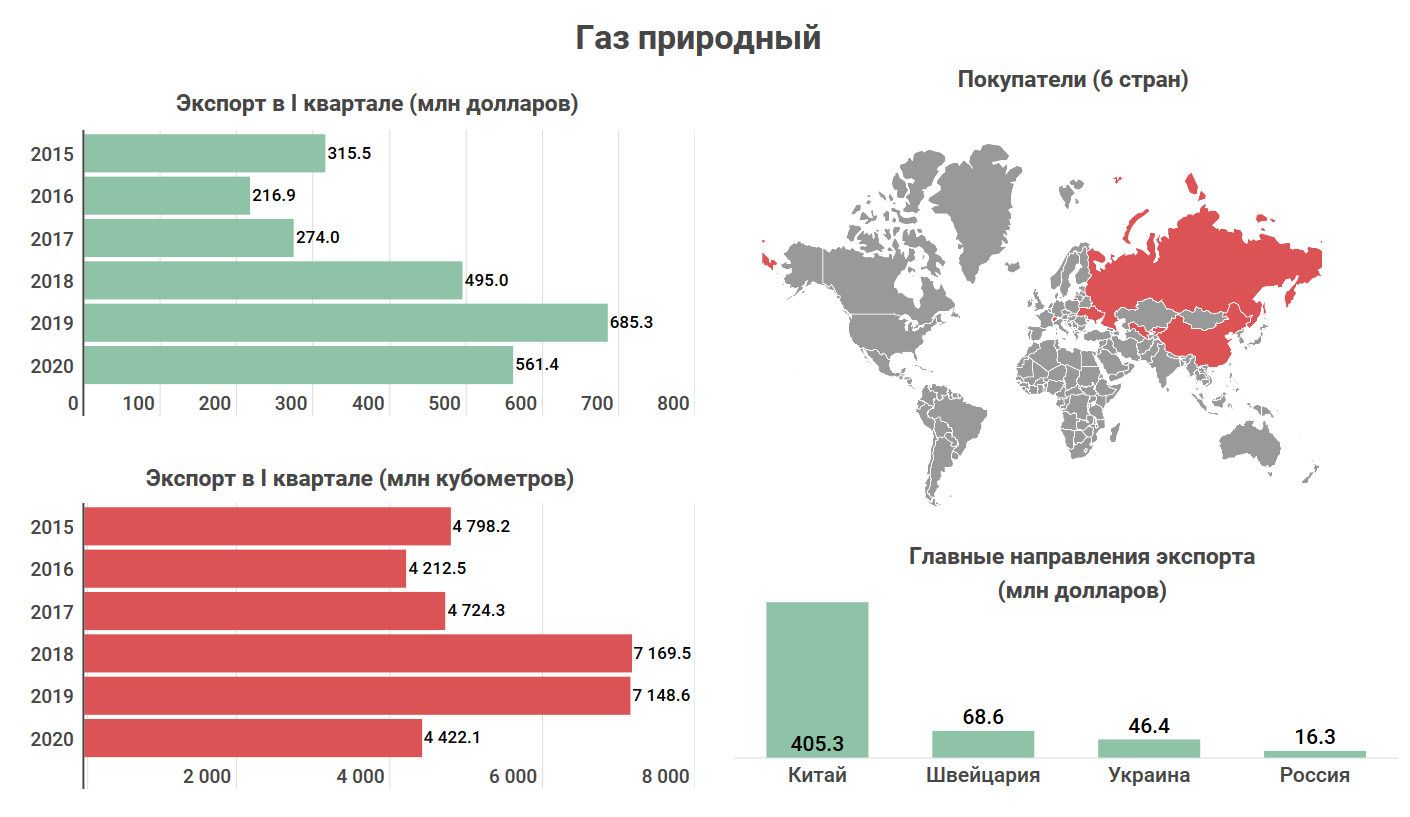

По данным Комитета по статистике, в январе-марте 2020 года Казахстан экспортировал за рубеж природного газа на общую сумму 560 млн долларов. Это на 124 млн меньше, чем в I квартале 2020 года.

Физический объем поставок вообще оказался на четырехлетнем минимуме. Произошло это из-за сокращения продаж на Украину (почти вчетверо — до $46,4 млн) и Россию (втрое — до $16,3 млн). Одновременно с этим увеличились продажи в Швейцарию — с 42,2 до 68,6 млн долларов

Ну а главным покупателем казахстанского газа остается Китай. На него пришлось более 70% экспорта (более $400 млн). Это говорит о том, что для республики гораздо важнее ситуация в Китае, чем катарская экспансия в Европу.

Учитывая, что Китай декларирует быстрое восстановление своей экономики, экспорт газа в этом направлении может вырасти. В целом это выравняет ситуацию с экспортом. Поэтому можно говорить, что для Казахстана негативных предпосылок пока нет.

При этом природный газ остается одним из главнейших экспортных товаров республики – больше него в I квартале принесли только зарубежные продажи нефти и меди.

Интересно, что одновременно со снижением экспорта газа Казахстан наращивает его импорт. По сравнению с январем-мартом 2019 физический объем вырос на 43% (до 3,1 млрд кубометров), а в денежном эквиваленте и вовсе произошло увеличение более чем в два раза (до $213,7 млн).

Казахстан покупает голубое топливо в двух странах: России ($164,4 млн при экспорте в эту страну в 16,3 млн) и Узбекистане (49,3 млн при экспорте в 8,9 млн).

Следите за нашими новостями на Facebook, Twitter и Telegram

Правила комментирования