В Таджикистане сложная система налогового администрирования и высокая налоговая нагрузка на производственное предпринимательство, считают эксперты Манучехра Мадчонова и Мерали Бодуршозода в статье специально для CABAR.asia.

Краткий обзор статьи:

В Таджикистане сложное налоговое администрирование и непомерная налоговая нагрузка на бизнес;

Действующая налоговая система недостаточно способствует расширению предпринимательской деятельности, созданию средних и больших предприятий и новых рабочих мест в стране;

Разработан проект новой редакции Налогового кодекса (НК), который 1-го июля будет вынесен на общественное обсуждение;

Новая редакция НК должна максимально уменьшить разночтения, а также противоречия, которые позволяют неоднозначно толковать нормы и произвольно применять их;

Также предполагается упрощение налогового администрирования, снижение налоговой нагрузки на бизнес, повышение собираемости налогов за счет улучшения качества услуг, и постепенного выхода бизнеса из тени в легальный сектор.

Высокие налоги подрывают стимулы для бизнеса

Таджикистан, как и у любое другое современное государство, обязан выполнять социальные функции. Это требует значительных государственных расходов, источником которых являются налоговые поступления.

Так, с одной стороны, рост государственных расходов требует в наибольшей степени консолидации финансовых ресурсов страны через налоги. А с другой стороны целесообразно придерживаться оптимального уровня налогового бремени для стимулирования процесса инвестирования и развития бизнеса.

Ведь при любой системе хозяйствования налоги, хоть и выражают по существу приоритет общественных интересов, по форме остаются административно-командными мерами государственного регулирования. Исходя из этого, эффективность налоговой политики следует определять уровнем инвестиционной привлекательности хозяйственной среды и платежной дисциплины налогоплательщиков, а также уровнем стимулирования деловой экономической активности. Рассмотрим на примере производственного предприятия, насколько привлекательным является деловой и инвестиционной климат сегодня.

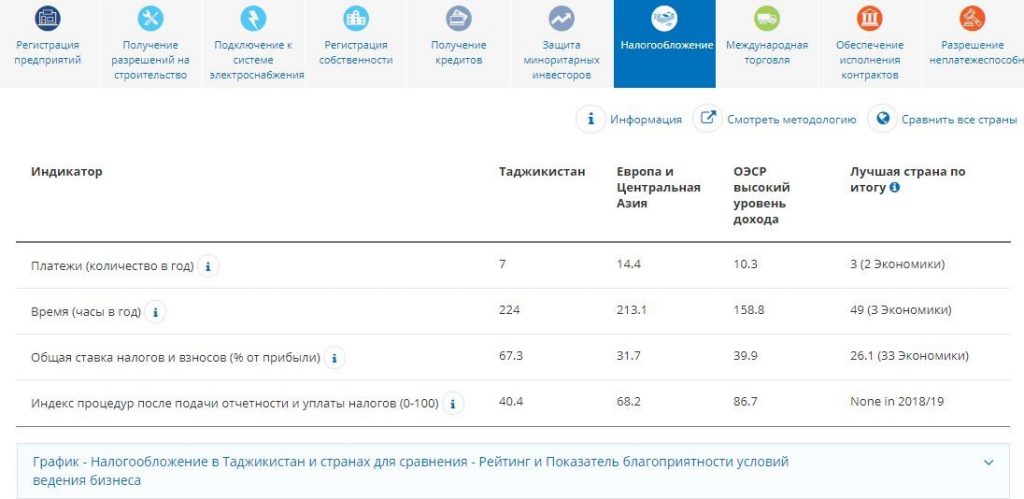

Таблица 1. Оценка индикатора «Налогообложение» Республики Таджикистан в отчёте Всемирного банка «Ведение бизнеса 2020»

Согласно методологии оценки отчёта «Ведение бизнеса» производственное предприятие средних размеров осуществляет 7 налоговых платежей в год, оформление и оплата которых занимает 224 часов в год или 32 часа на один налоговый платеж. В странах региона и ОЭСР хоть и количество налоговых платежей больше, время на оформление и оплату одного платежа занимает вдвое меньше времени, т.е. 14,8 часов и 15,4 часов соответственно.

При этом налоговое бремя на производственное предприятие среднего размера согласно данному исследованию составляет 67,3% коммерческой прибыли, что более чем вдвое превышает средневзвешенный показатель по региону и странам ОЭСР.

Тогда как, согласно концепции Лаффера высокие налоговые ставки (более 35-40% коммерческой прибыли) подрывают стимулы к предпринимательской деятельности, делают невыгодным осуществление инвестиций в целях расширенного воспроизводства, тормозят рост научно-технического прогресса, замедляют экономический рост и ведут к уменьшению поступлений налогов в бюджет, что создает порочный круг или так называемую «налоговую ловушку».

Это способствует образованию целых групп налогоплательщиков, занятых поиском методов ухода от налогообложения и стремящихся концентрировать финансовые ресурсы в теневом секторе экономики.

Согласно исследованию МВФ уровень теневой экономики в Таджикистане составляет 37,7% ВВП, что значительно превышает среднерегиональный (31,7%) и среднемировой (27,8%) уровень данного показателя, что показывает огромные существующие возможности налоговых реформ.

Уровень теневой экономики в Таджикистане составляет 37,7% ВВП.

Таким образом, сравнительный анализ процедур оплаты налогов и налогового бремени в Таджикистане со странами региона и ОЭСР свидетельствует о сложном налоговом администрировании, непомерной налоговой нагрузке на производственное предпринимательство и недостаточной благоприятности делового климата в нашей стране.

В этой связи совершенствование налогового администрирования и определение оптимального уровня налоговой нагрузки остается актуальным вопросом дальнейших реформ налоговой системы Таджикистана и развития рыночной экономики в целом.

Трудности перехода из малого бизнеса в средний

Действующая налоговая система, поддерживая микро и малое предпринимательство, предусматривает упрощенные режимы налогообложения физических лиц, осуществляющих индивидуальную предпринимательскую деятельность на основе патента или свидетельства, для субъектов малого предпринимательства и для сельхозпроизводителей, в рамках которых в стране созданы максимально благоприятные условия для их создания и развития.

Эти меры способствовали тому, что сегодня в структуре частного сектора страны преобладает микро и малый бизнес, доля которого составляет 90,5% общей численности предпринимательских субъектов страны. Это, прежде всего, индивидуальные предприниматели, функционирующие на основе патента и свидетельства и в качестве фермерских хозяйств, годовой оборот которых не превышает 1 миллион сомони.

При этом, предпринимательские субъекты, созданные и функционирующие в качестве юридических лиц и представляющие собой предприятия среднего и крупного размера, составляют всего лишь 9,5% частного сектора.

Несмотря на дисбаланс в структуре, на сегодняшний день частный сектор обеспечивает 79% налоговых поступлений в государственный бюджет, 68% занятости населения и 70% ВВП страны. Содействие развитию малого бизнеса также способствует повышению благосостояния населения и сокращению уровня бедности в стране, снизив последний показатель до 28%.

Следует признать, что действующая налоговая система недостаточно способствует расширению предпринимательской деятельности, созданию средних и больших предприятий и новых рабочих мест в стране. С переходом в средний и крупный бизнес осуществляется переход в общий режим налогообложения, который означает сложное налоговое администрирование, многочисленные плановые проверки и другое вмешательство со стороны регулирующих государственных органов.

Действующая налоговая система недостаточно способствует расширению предпринимательской деятельности, созданию средних и больших предприятий и новых рабочих мест в стране.

В то же время законодательство Таджикистана предусматривает для представителей бизнеса широкую систему гарантий, льгот и преференций, которые ложатся дополнительным бременем, как на государственный бюджет в форме недополученных доходов, так и на отечественных предпринимателей, не пользующихся подобными льготами.

Согласно проведенным исследованиям Всемирного банка, для инвесторов определяющим фактором является гарантированная защита их инвестиций, наличие природных ресурсов, возможность приобретения права собственности на недвижимое имущество и условия налогообложения, в частности стабильность налоговой системы.

Тем не менее, согласно мнению Артура Лаффера предоставление налоговых льгот необходимо в целях поддержки отраслей социального значения.

В соответствии с Национальной стратегией развития Республики Таджикистан на период до 2030 года предусматривается совершенствование налогового администрирования с целью повышения собираемости налогов, снижения административной нагрузки на ответственных налогоплательщиков, повышения прозрачности и предсказуемости налоговой системы, а также изменение налогового законодательства, направленное на формирование нового инвестиционного поведения населения.

Что делают власти для реформы налоговой системы?

Исходя из этого, разработка проекта Налогового кодекса (НК) в новой редакции обосновывается необходимостью создания условий для расширения инвестиционной и предпринимательской деятельности в приоритетных отраслях экономики и обеспечения реализации стратегических целей.

В этой связи ранее была разработана и принята Программа развития налогового администрирования, реализация которой предусмотрена в два этапа: 2015-2019 годы и 2020-2025 годы. Ее целью является содействие в создании более эффективной, прозрачной системы, ориентированной на оказание услуг, что позволит снизить административные издержки при сборе налогов, повысить качество услуг налогоплательщикам, увеличить уровень добровольного выполнения налоговых правил и уменьшить размеры теневой экономики.

В рамках данной программы особое внимание Правительством уделяется модернизации государственных услуг предпринимателям и населению, внедрения онлайн процедур, снижения временных и денежных затрат ведения бизнеса.

В частности, успешным примером создания благоприятных условий для налогоплательщиков и простоты использования электронных услуг для выполнения налоговых обязательств стал запуск онлайн портала электронных услуг для налогоплательщиков, который размещен на официальном сайте Налогового комитета. Это направлено, прежде всего, на упрощение налогового администрирования, снижение издержек налогоплательщиков и значительную экономию их времени.

На этом портале представлено 36 видов электронных услуг для налогоплательщиков, в том числе электронный порядок предоставления налоговых деклараций и отчетностей, электронных счетов фактур, онлайн оплаты налоговых платежей с использованием национальных платежных карт и пластиковых карт системы МАСТЕР и ВИЗА, онлайн калькулятор и налоговый консультант.

С целью поддержки и развития отечественного производства Постановлением Правительства от 22 июня 2019 года приняты “Порядок освобождения импорта сырья для переработки и производства конечной продукции” и “Перечень сырья производимого в стране”. Также с октября 2019 года от оплаты таможенной пошлины и НДС освобожден импорт племенного и мясного скота.

Внесены изменения и дополнения к «Правилам налогообложения индивидуальных предпринимателей» от 30 ноября 2019 (№605) согласно которым индивидуальные предприниматели, осуществляющие свою деятельность на дому, с 1 января 2020 года проходят государственную регистрируются бесплатно в налоговых органах, получают патент, и освобождаются от оплаты налогов. Это позволяет ремесленникам и другим надомным предпринимателям определить свой правовой статус и получить доступ к другим широким возможностям для развития и расширения своей деятельности, к примеру, получение льготных кредитов, грантов и другого вида поддержки.

Также в рамках этих изменений предоставляются налоговые льготы для женщин предпринимателей в период декретного отпуска.

С целью стимулирования инвестиций в сектор начального, среднего и профессионального образования и строительного сектора Постановлением Правительства от 19 июля 2019, были продлены с 1 января 2019 года по 31 декабря 2023 год сроки применения пониженных ставок налогов НДС 5% для сектора образования и 7% для строительного сектора.

Внесены изменения в Налоговый и Таможенный Кодексы с целью предусмотрения налоговых льгот для сектора рыболовства, которые применяются для птицеводства. На этой основе хозяйствующие субъекты отраслей рыбоводства, птицеводства и производства смешанного корма для птицы и скота сроком на 6 лет освобождены от налогов на прибыль, НДС, дорожного налога и налога на недвижимость Также согласно данным изменениям импорт оборудования и средств для обеспечения нужд данных отраслей освобождено от оплаты НДС.

С целью снижения налогового бремени на предпринимательские субъекты упразднена 1% ставка налога на прибыль посредством внесения изменений и дополнений в Налоговый Кодекс, Постановлением Правительства от 2 января 2020 года. Согласно методологии отчёта “Ведения бизнеса” это будет способствовать снижению общей налоговой нагрузки на 17,68%, т.е. с 67,3% до 49, 62%.

На основе изучения опыта соседних стран и торговых партнеров разработан Порядок оценки эффективности налоговых и таможенных льгот, который предусматривает внедрение современного механизма оценки эффективности льгот и стимулирования развития приоритетных отраслей экономики.

В качестве следующего шага в упрощении налогового бремени для бизнеса согласно реализуемым документам, а также Концепции по разработке проекта Налогового кодекса Республики Таджикистан в новой редакции сегодня рассматривается вопрос реформирования социального налога и упразднения дорожного налога до оптимально благоприятного уровня.

При рассмотрении вопроса снижения налогового бремени в новом Налоговом кодексе предусматривается снижение социального налога до 20% и полное устранение дорожного налога, что позволить снизить общую ставку налога на производственное предприятие среднего размера до 27,3% коммерческой прибыли (согласно методологии оценки отчёта “Ведение бизнеса”). Это позволит обеспечить конкурентоспособность национальной экономики на региональном уровне и в целом будет способствовать улучшению инвестиционного климата.

В проекте нового НК учли предложения бизнесменов

Сегодня частный сектор активно вовлечен в процесс разработки как концепции проекта Налогового Кодекса в новой редакции, так и самого проекта Налогового кодекса.

Свыше 100 представителей отраслей сельского хозяйства и АПК, туризма, торговли и услуг, энергетики и строительства, ИКТ, финансов и промышленности рассмотрели основные проблемы в области налогообложения, препятствующие ведению инвестиционной и предпринимательской деятельности в стране, и представили свои предложения по их решению.

Наряду с этим, был изучен опыт торгово-экономических партнеров, в том числе стран СНГ, а также Грузии, Сингапура, Китая, Малайзии и других стран по налогообложению. С учетом отраслевых особенностей и национальных интересов были выработаны соответствующие предложения для включения в проект Налогового кодекса Республики Таджикистан в новой редакции.

Все предоставленные предложения были рассмотрены и большинство из них были учтены при разработке концепции и проекта Налогового Кодекса в новой редакции в рамках деятельности уполномоченной Рабочей группы, включающей в свой состав представителей министерств и ведомств, частного сектора, независимых национальных и международных экспертов.

Согласно составленной Концепции по разработке проекта Налогового кодекса Республики Таджикистан в новой редакции будут учтены требования и нормы цифровой экономики, чтобы налогоплательщики смогли осуществлять уплату налогов простой транзакцией, проходящей в автоматическом режиме. Сегодня очевиден растущий запрос бизнеса на расширение экономических свобод, на стабильные, устойчивые, предсказуемые правила ведения бизнеса, включая налоговую систему.

Поэтому основное внимание будет направлено на формирование новых налоговых условий, которые должны быть стабильны, и зафиксированы на предстоящие годы.

Вместе с тем налоговая система будет ориентирована на достижение главной цели, а именно на стимулирование деловой активности, на рост экономики и инвестиций, создание конкурентных условий для развития предприятий. Существует необходимость в упорядочении существующих фискальных льгот, сделать их назначение отраслевыми, и отказаться от неэффективных стимулов.

Также при разработке проекта Налогового кодекса важное внимание будет уделено обеспечению устойчивости норм и ставок налогового законодательства, так как от них зависит величина общей ставка налогов и взносов (% от прибыли).

Наряду с этим, проект Налогового кодекса в новой редакции предусматривает решение одной из важных проблем – максимально уменьшить разночтения, а также противоречия, которые позволяют неоднозначно толковать нормы и произвольно применять их.

Также, налоговое администрирование предусматривает построение такой системы, которая будет обеспечивать процесс гибкой и оперативной адаптации налоговой системы к различным сценариям Национальной стратегии развития Республики Таджикистан на период до 2030 года. Такой подход считает эффективным с точки зрения обеспечения баланса между государством и хозяйствующими субъектами, что будет способствовать формированию благоприятных условий для развития приоритетных направления предпринимательской деятельности.

На практике названное свойство налоговой системы должно проявляться применительно к условиям налогообложения, налоговым ставкам, налоговым льготам и ответственности за налоговые правонарушения.

Модернизация налогового учета может стать важным шагом реформирования налоговой системы, что требует унификацию составляющих налогового учета с компонентами бухгалтерского учета.

В плане гармонизации налогового законодательства с другими законами, а также деятельности государственных органов, так или иначе соприкасающихся с вопросами налогообложения, предусматривается исключение любых возможных разночтений и дублирования.

Достижение данных целей в итоге могут создать предпосылки для обеспечения нижеследующих результатов:

а) оптимизация количества налогов, имеющих схожую налогооблагаемую базу путем их унификации, сокращения и упрощения налоговой отчетности, минимизация операционных расходов;

б) упрощение налогового законодательства, устранение противоречий и коллизий в нормативно-правовых актах в сфере налоговых отношений, усиление защиты прав и законных интересов добросовестных предпринимателей и инвесторов;

в) совершенствование механизмов обмена информацией между государственными органами и организациями, форм и методов электронного администрирования налогов и осуществления налогового контроля, повышение качества услуг налоговых органов.

На сегодняшний день проект Налогового Кодекса в новой редакции проходит согласование с отраслевыми министерствами и ведомствами.

С 1 июля предусматривается размещение проекта на информационно-правовом интернет портале Министерства юстиции Республики Таджикистан для проведения общественных обсуждений согласно требованиям Закона “О нормативно-правовых актах”.

К сентябрю проект будет предоставлен на рассмотрение Правительства, а реализация ожидается с первого января 2021 года.

На новый Налоговый кодекс возложены большие ожидания. Прежде всего – это упрощение налогового администрирования, снижение налоговой нагрузки на бизнес, повышение собираемости налогов за счет улучшения качества услуг, взаимодействия между сторонами и постепенного выхода бизнеса из тени в легальный сектор.

Конечно, достигнуть желаемого результата в условиях надвигающего кризиса будет нелегко. При этом положительные результаты и эффект реформ также требует повышения потенциала частного сектора, в частности относительно развития их навыков использования ИКТ при внедрении услуг по электронному декларированию и электронной оплате налогов, или даже аутсорсингу налогового учёта по примеру развитых стран, что позволит бизнесу заниматься собственным развитием, расширением и осваиванием новых возможностей.

В этой связи от гражданского общества требуется сотрудничество в плане своевременного повышения осведомленности о проводимых реформах и готовности использовать предлагаемые модернизированные услуги по онлайн оплате налогов, электронного декларирования, горизонтального мониторинга и повышения знаний о новых правах и возможностях, а также своевременного исполнения налоговых обязательств.

Правила комментирования

comments powered by Disqus