Российские компании стремятся не только к росту поставок нефти и нефтепродуктов в Китай, но и к развитию инвестиционного и технологического партнёрства по всей цепочке создания стоимости в нефтегазовой отрасли

Как КНР реализует стратегию энергетической безопасности.

Устойчивое, поступательное развитие энергетики — это ключевое условие динамичного роста глобальной экономики, улучшения качества жизни людей, повышения благосостояния всех людей на нашей планете.

Президент России Владимир Владимирович Путин

Экономическое сотрудничество Москвы и Пекина динамично развивается. Китай является крупнейшим торговым партнёром России, а Россия — одним из основных источников китайского импорта энергоресурсов. Нынешняя модель энергетического сотрудничества двух мировых держав даёт широчайшие перспективы c точки зрения долгосрочных интересов как Москвы, так и Пекина.

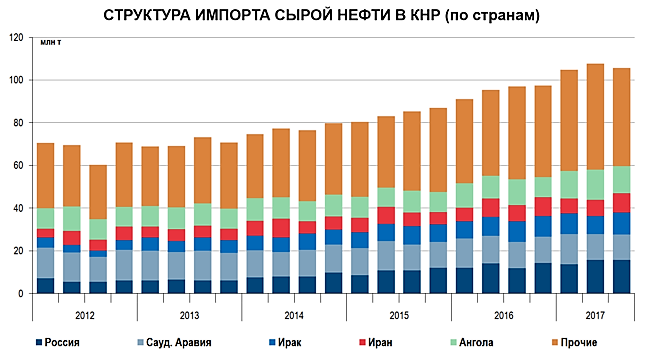

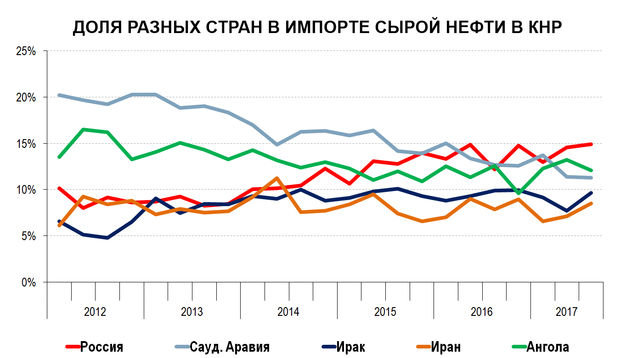

Российско-китайская торговля нефтью берет своё начало в 1992 году. В течение 20 лет Россия существенно нарастила экспорт и в 2014 году стала третьим основным источником импорта нефти для Китая, а к 2018 году — заняла лидирующую позицию.

Доступ к энергоресурсам является важнейшим условием устойчивого роста экономики Китая. Это означает, что вопрос обеспечения энергетической безопасности страны является ключевым для Пекина при выстраивании стратегии дальнейшего развития государства (Китай является крупнейшим мировым импортёром сырой нефти).

Справка. В 2017 году Китай импортировал нефть на 162,2 млрд долларов (18,6 % мирового импорта сырой нефти); США — 139,1 млрд долларов (15,9 %); Япония — 63,7 млрд (7,3 %); Индия — 60,2 млрд (6,9 %); Южная Корея — 59,6 млрд (6,8 %); Нидерланды — 37,4 млрд (4,3 %); Германия — 36,2 млрд (4,1 %); Италия — 26,1 млрд (3 %); Испания — 25,7 млрд (2,9 %); Франция — 23,8 млрд (2,7 %); Сингапур — 21,4 млрд (2,5 %); Великобритания — 20,9 млрд (2,4 %); Таиланд — 20,1 млрд (2,3 %); Тайвань — 16,9 млрд (1,9 %); Бельгия — 15,3 млрд (1,7 %).

Для оценки потенциальных возможностей энергетического вектора китайско-российской дружбы необходимо понимать и то, как устроен «нефтяной мир» в самой Поднебесной.

Для начала стоит отметить, что добыча полезных ископаемых в Китае вертикально интегрирована и находится под жёстким контролем государства. Что касается нефтегазовой промышленности, то в 1998 году она подверглась существенному реформированию и приобрела современные очертания, и две из четырёх существовавших тогда государственных компаний были объединены.

На данный момент крупнейшими нефтегазовыми компаниями Китая являются т. н. «три сестры»:

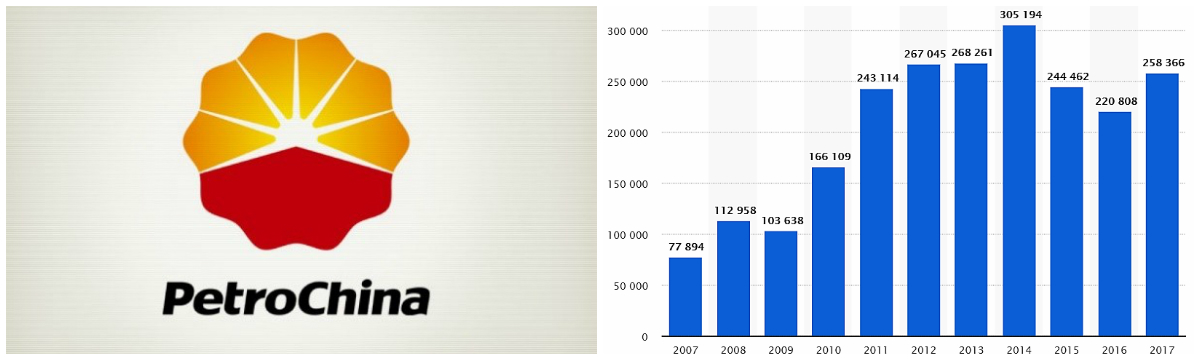

1. Китайская национальная нефтяная корпорация (China National Petroleum Co., CNPC). В 1999 году была учреждена PetroChina Company Ltd, которой CNPC передала большую часть своих активов внутри страны, оставив за собой зарубежный бизнес и управление трубопроводами.

Корпорация PetroСhina является одной из крупнейших нефтяных компаний в мире (контрольный пакет акций принадлежит CNPC). Сфера деятельности: разведка, разработка, производство и реализация сырой нефти и природного газа; рафинирование сырой нефти и нефтепродуктов; маркетинг и торговля нефтепродуктами; транспортировка природного газа, сырой нефти и нефтепродуктов и др. Количество сотрудников — более 303 тыс. человек (2018). Доходы за 2017 год составили порядка 258,4 млрд евро.

2. Китайская национальная морская нефтяная корпорация (China National offshore Oil Corp., CNOOC).

Стоимость активов — 106,8 млрд долларов (2015). Отделения: China National oil and gas exploration and development Corporation (CNODC), China offshore oil Nanhai East (CONHE).

3. Китайская нефтехимическая корпорация (China Petrochemical Corp., Sinopec).

Sinopec является крупнейшей интегрированной энергетической и химической компанией Китая. Бизнес Sinopec включает в себя нефтегазовую геологоразведку, нефтепереработку, нефтехимию, производство минеральных удобрений, транспортировку нефти и газа. Операционные доходы за 2017 год — 349,447 млрд долларов (2016 год — 286,686 млрд долларов). Добыто 35,05 млн т нефти (35,66 млн т — 2016 год, 41,74 млн т — 2015 год, 43,78 млн т нефти — 2014 год).

Справка. Доля отдельных компаний в нефтегазовой промышленности Китая (2014):

- CNPC — 67 % добычи нефти, 68 % добычи газа, 45 % переработки нефти;

- CNOOC — 10 % добычи нефти, 17 % добычи газа;

- Sinopec — 23 % добычи нефти, 15 % добычи газа, 55 % переработки нефти.

Уровнем ниже «трёх сестёр» находится ряд нефтегазовых компаний, являющихся дочерними структурами других крупных государственных корпораций или напрямую связанных с региональными правительствами. Например, такие как CITIC Group (международная китайская инвестиционная корпорация по управлению имуществом, занимается бизнесом в нефтегазовой отрасли через свою дочернюю компанию CITIC Resources) и группа Shaanxi Yanchang Petroleum Group (4-й крупнейший производитель нефти в Китае), контролируемая Народным правительством провинции Шэньси.

Несмотря на нехватку добываемой в Китае нефти для собственных нужд, часть её некоторое время шла на экспорт, в основном в Японию, КНДР и Вьетнам. С 1980 года экспорт стал неуклонно сокращаться (в 1986 году из КНР на экспорт было отправлено 28,4 млн т сырой нефти, в 1999 году — 8,3 млн т), в начале 2000-х экспортные поставки полностью прекратились.

В 2015 году Китай стал пятым по величине производителем чёрного золота в мире, по итогам 2015 года добыча нефти в КНР достигла 4,3 млн баррелей в сутки. Однако с 2016 года объёмы добычи стали неуклонно снижаться.

Так, по итогам 2016 года объём добычи нефти в Китае сократился на 7 % и составил порядка 4 млн баррелей в сутки. По информации Государственного статистического бюро Китая, в 2017 году добыча нефти в стране сократилась ещё на 4 % по сравнению с 2016 годом, составив 190 млн т в год.

Власти объясняют такой показатель плановым сокращением добычи, при этом объём переработки нефти в Китае в прошлом году увеличился на 5,0 % и составил 570 млн т.

Источник: ИЭФ, по данным Главного таможенного управления КНР.

Китайская экономика сильно зависит от импорта энергоносителей, что делает её очень уязвимой в новых геополитических условиях, с которыми руководство страны никогда не сталкивалось ранее, — торговой войны с США.

Справка. Структура китайского нефтяного импорта, по итогам 2017 года, в долларах США и % по отношению к 2013 году (по информации worldstopexports.com):

Россия — 23,7 млрд (+20,3 %); Саудовская Аравия — 20,5 млрд (-51,6 %); Ангола — 19,8 млрд (-37,7 %); Ирак — 13,8 млрд (-23 %); Оман — 12,2 млрд (-39 %); Иран — 11,9 млрд (-29,5 %); Бразилия — 8,8 млрд (+131,7 %); Кувейт — 7,1 млрд (-2,8 %); Венесуэла — 6,6 млрд (-35,4 %); ОАЭ — 4,1 млрд (-51 %); Великобритания — 3,6 млрд (+1,998 %); Конго — 3,4 млрд (-36,9 %); Колумбия — 3,4 млрд (+1,9 %); США — 3,2 млрд (+ 318,2 %); Малайзия — 2,6 млрд (+400 %).

Источник: ИЭФ, по данным Главного таможенного управления КНР.

Исходя из понимания вероятных угроз, председатель КНР Си Цзиньпин 8 августа 2018 года, помимо диверсификации импорта, поставил перед CNPC и CNOOC задачу по увеличению добычи нефти и газа в Китае. Самими корпорациями ставка во многом делается на шельфовые залежи в Южно-Китайском море.

Справка. В соответствии с 5-летним планом Госкомитета по реформам и развитию и Государственного энергетического управления, Китай планирует к 2020 году увеличить добычу нефти до 200 млн т (1,496 млрд барр.). В число главных задач нефтяной отрасли включены форсирование геологоразведочных работ с целью обеспечения внутренних поставок нефти, ускорение строительства сети нефтепроводов, а также развитие альтернативных чистых источников энергии.

Уже в августе 2018 года, по информации Государственного комитета по делам развития и реформ КНР, объём производства сырой нефти в Китае вырос на 0,9 % по сравнению с тем же месяцем прошлого года. Было добыто 16,1 млн т и переработано 48,9 млн т сырой нефти. При этом объём нефтепереработки вырос на 0,4 % в годовом исчислении. В августе объём потребления нефтепродуктов составил 28,41 млн т, увеличившись на 5,9 %.

Как сообщили в министерстве земельных и природных ресурсов КНР, по итогам общенациональной оценки нефтегазовых ресурсов за 2016 год, потенциальные запасы нефти в стране оценивались в 125,7 млрд т. Доступные для добычи запасы нефти — 30,1 млрд т, разведано более 30 % нефтяных ресурсов.

По сравнению с данными предыдущей оценки, потенциальные и доступные для добычи запасы нефти увеличились на 64 и 42 % соответственно. Значительный рост потенциальных и доступных для добычи запасов нефти и газа в Китае обеспечен в основном благодаря расширению масштабов геологоразведочных работ и техническому прогрессу в области разведки этих ресурсов.

По оценке китайских властей, на территории страны находится 5,3 млрд т доказанных нефтяных запасов, на шельфе Тихого океана — ещё порядка четырёх млрд т. Основная добыча, примерно 2,2 млн т нефти в год, ведётся на северо-востоке страны.

Крупнейшим по запасам считается Дацинское нефтегазовое месторождение, обнаруженное в 1959 году в провинции Хэйлунцзян. Его разведанные запасы оценивались в 5,7 млрд т (40 % всей добычи). Кроме того, есть Шэнли в провинции Хэбэй (23 %) и Ляохэ в провинции Ляонин (8 %).

Нефтеносные бассейны также широко распространены в центральных и западных районах Китая. Наиболее перспективными здесь являются Таримская впадина (4 месторождения с суммарными доказанными запасами 270 млн т), Джунгарская котловина (3 месторождения с доказанными запасами 320 млн т) и впадина Тулуфан-Хами (2 месторождения с доказанными запасами 200 млн т).

Более 40 нефтеносных бассейнов, содержащих около 1,2 млрд т нефти, расположены на морском шельфе. Наиболее перспективными являются Бохайский пролив в Жёлтом море, эстуарий р. Жемчужной и Южно-Китайское море.

В 2017 году в Китае впервые за много лет обнаружено крупное нефтяное месторождение. Крупные запасы нефти на 1,24 млрд т были обнаружены в Джунгарском бассейне в районе озера Ма в Синьцзян-Уйгурском автономном районе (доказанные запасы, по данным PetroChinа, составляют 520 млн т).

Стоит также отметить, что в отношении разработки нефтяных ресурсов в Китае приняты довольно чёткие правила, среди которых:

- Постановление о внесении платы за использование территории нефтяного шельфа при освоении нефтяных ресурсов (1968);

- «Закон КНР о минеральных ресурсах» (поправки в 1986 и 1996 годах);

- «Временные правила регулирования регистрации данных разведки и добычи нефти и природного газа» (1987);

- «Постановление о возмещении ущерба при сейсмической разведке нефтяных залежей» (1989);

- «Временное постановление о внесении платы за использование месторождений при освоении континентальных нефтяных ресурсов путём кооперации китайских и иностранных предприятий» (1990);

- «Положение КНР о сотрудничестве с иностранцами в разработке нефтяных ресурсов на суше» (1993) и др.

- Наличие достаточно хорошо разработанной правовой базы позволяет иностранным компаниям успешно работать в Китае.

Пекин также отводит важное значение поощрению инвестиций зарубежных предпринимателей в энергетику страны.

В 1999 году обнародованы «Соображения о дальнейшем поощрении инвестиций зарубежных предпринимателей», в марте 2002 года — «Ориентирующий перечень отраслей для инвестиций зарубежных предпринимателей», в июне 2000 года — «Каталог приоритетных отраслей для инвестиций зарубежных предпринимателей в центральном и западном регионах Китая», куда вошли энергетика и добыча полезных ископаемых.

С тех пор существенно расширилась динамика финансовой поддержки предприятий с внешними инвестициями. Государством поощряются технологические нововведения в предприятиях с зарубежным капиталом, инвестиции зарубежных предпринимателей в центральном и западном регионах, ещё более совершенствуются управление и сервис для предприятий с зарубежным капиталом.

Плавно произошёл переход от одностороннего акцента на привлечение только капитала к комплексному привлечению капитала, технологий, методов современного управления и специалистов, что ещё раз показывает, что для КНР остаётся крайне актуальным переход от экстенсивных способов в добыче и эксплуатации энергоресурсов к интенсивным способам работы с ними.

Справка. Алгоритм участия зарубежных фирм для совместной разведки и разработки нефтяных месторождений на шельфе Китая:

- Выделение бассейна (границы зоны и блоков) для оценки ресурсов нефти.

- Устанавливается законодательная модель контракта.

- Определяется форма и содержание заявочных документов на торгах.

- Объявление торгов.

- Приём заявочных предложений от зарубежных фирм.

- Оценка поступивших предложений (заявочных документов) и выделение трёх предпочтительных претендентов.

- Переговоры с тремя фирмами по условиям возможных контрактов. Выбор из трёх предпочтительных фирм одной и подписание с ней контракта.

С момента начала промышленной добычи 50 % объёма общей добычи считается нефтью «возмещения стоимости», которая используется для оплаты эксплуатационных затрат и принадлежит государству. Вторая половина — нефть «инвестирования добычи», выплаты капитальных затрат компании на разведку в пределах контура нефтеносности месторождения, на разработку и на выплату налогов и прибыли.

После уплаты всех налогов чистая прибыль иностранных компаний в Китае не превышает 18 % от вложенного капитала в разведку и разработку морских месторождений (так же, как в Норвегии).

Как уже отмечалось, Китай является одним из крупнейших в мире импортёров нефти, около 60 % объёма потребления нефти Китаем обеспечивается за счёт импорта.

В условиях всё большего обострения мировой военно-политической обстановки Россия является единственным государством (в отличие от Ирана, Саудовской Аравии и тем более Ирака с Анголой), способным предложить китайским потребителям стабильные и гарантированные поставки.

Расширение энергетического партнёрства с Китаем — осознанный стратегический выбор руководства России.

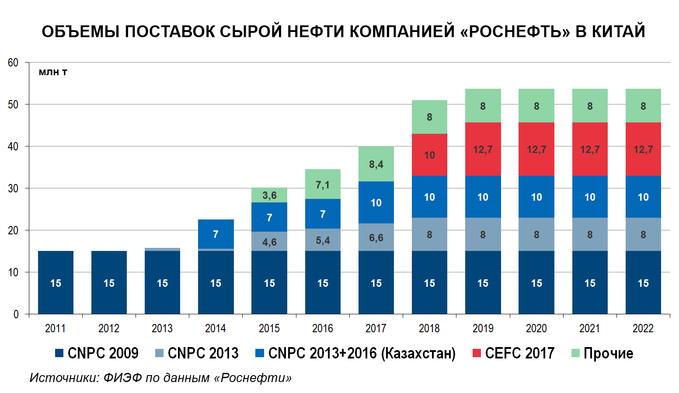

Так, только объёмы поставок ПАО «Роснефть» в нынешнем году могут составить до 50 млн т. По данным Федеральной таможенной службы России, за последние десять лет поставки нефти (ежегодные) в Китай продемонстрировали взрывной рост в 450 %, до 52,6 млн т, нефтепродуктов — 200 %, до 6,3 млн т. 75 % поставок нефти приходится на «Роснефть».

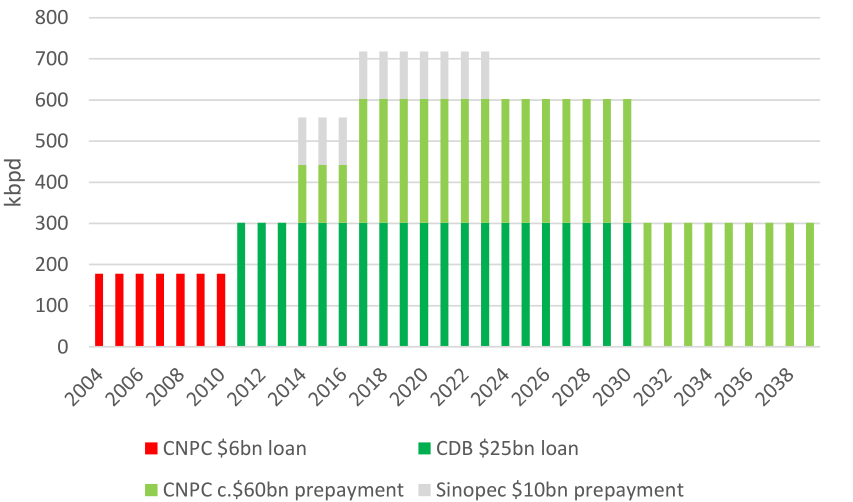

Одним из крупнейших контрактов за всю историю торговли нефтью стал 25-летний контракт на поставку нефти в объёме 360 млн т (порядка 270 млрд долларов), подписанный ПАО «Роснефть» и китайской компанией CNPC в июне 2013 года в ходе Петербургского международного экономического форума.

Стоит отметить, что в рамках долгосрочных контрактов «Роснефть» уже осуществила поставку 186 млн т нефти на 95 млрд долларов. В 2017-м — 40 млн т (9 % от всего китайского импорта).

Значимым событием в «энергетической дружбе» двух стран также стал контракт ПАО «Роснефть» и CEFC China Energy («Хуасинь») на поставку нефти в Китай сроком на 5 лет суммарным объёмом до 60,8 млн т, подписанный в сентябре 2017 года.

Российские нефтяные компании стремятся не только к росту поставок нефти и нефтепродуктов в Китай, но и к развитию инвестиционного и технологического партнёрства по всей цепочке создания стоимости в нефтегазовой отрасли, что в полной мере соответствует целям и задачам восточного вектора энергетической политики России.

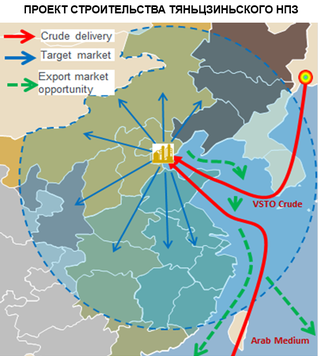

Являясь ключевым российским игроком на нефтяном поле китайского импорта, «Роснефть» в тесном взаимодействии с китайскими партнёрами реализует совместные добычные проекты в России и участвует в проекте строительства Тяньцзиньского НПЗ на территории Китая с целью прямого выхода на китайский внутренний рынок, а также привлекает китайских партнёров в свои нефтегазохимические проекты.

Справка. Совместные проекты «Роснефти» с китайскими компаниями:

- «Удмуртнефть» — Sinopec — 49 %, «Роснефть» — 51 %. Ежегодная добыча — 6,3 млн т нефти;

- «Венинефть» — совместное предприятие «Роснефти» (74,9 %) и Sinopec (25,1 %) по разработке Северо-Венинского месторождения;

- «Верхнечонскнефтегаз» — сделка ПАО «Роснефть» и Beijing Gas по продаже 20 % акций российской компании за 1,1 млрд долларов (июнь 2017 года);

- Строительство Тяньцзиньского НПЗ — совместный проект «Роснефти» и CNPC. Мощность — 16 млн т в год, глубина переработки — более 95 %. Проект также предусматривает создание розничной сети из 300 АЗС;

- «ВНХК» — совместный проект «Роснефти» и ChemChina по строительству комплекса нефтепереработки мощностью 12 млн т в год и нефтехимии мощностью 3,4 млн т в год;

- «Богучанский проект» — совместный проект «Роснефти» и Sinopec по строительству нефтегазохимического комплекса в Восточной Сибири с выпуском до 3 млн т в год нефтехимической продукции;

- «Завод полимерных покрытий в Приморском крае» — совместный проект «Роснефти» и ChemChina по строительству завода полимерных покрытий мощностью 50 тыс. т в год.

Крупнейшим совместным нефтегазовым проектом России и Китая на территории КНР является строительство Тяньцзиньского НПЗ, межправительственное соглашение по проекту строительства которого вступило в силу 19 июня 2013 года.

Реализацией проекта занимается СП «Восток Нефтехимия» («Роснефть» — 49 %, CNPC — 51 %). Введение завода в эксплуатацию намечено на 2021 год.

Цель проекта — выход на растущие рынки моторного топлива столичного региона Китая, а также производство параксилола для обеспечения потребностей лёгкой промышленности северных районов КНР.

Источник: ПАО «НК Роснефть».

Как уже отмечал СОНАР-2050, рост поставок в рамках контрактов, заключённых в 2016–2017 годах между Россией и Китаем, возможен благодаря вводу новых месторождений и планируемому расширению трубопроводной инфраструктуры. Новыми проектами могут стать ввод в эксплуатацию Куюмбинского и Юрубчено-Тохомского месторождений «Роснефти», а также нефтепроводов Заполярье — Пурпе, Куюмба — Тайшет и расширение ВСТО.

К 2020 году ПАО «Транснефть» планирует нарастить мощность ВСТО-1 до 80 млн т в год, а ВСТО-2 (Сковородино — Козьмино) — до 50 млн т в год. К концу 2017 года компания планирует завершить мероприятия по увеличению мощности ответвления от ВСТО (Сковородино — Мохэ) до 30 млн т.

Интегральное сотрудничество ПАО «Роснефть» с китайскими компаниями — это практическая реализация евразийской стратегии развития, цель которой выстроить взаимовыгодные отношения между ключевыми странами континента.

Стоит отметить, что китайский рынок энергоносителей (премиальный) является лакомым куском для всех нефтедобывающих стран. По оценкам аналитиков Международного энергетического агентства, КНР наряду с Индией как минимум до середины 2030-х гг. будет оставаться основным драйвером роста спроса на чёрное золото.

Справка. Международное энергетическое агентство (International Energy Agency, IEA) — автономный международный орган в рамках Организации экономического сотрудничества и развития. Насчитывает 29 стран-участниц.

Основные направления деятельности:

- Энергетическая безопасность: поощрение диверсификации, эффективности и гибкости во всех энергетических отраслях;

- Экономическое развитие: обеспечение стабильных поставок энергии в страны — члены МЭА и поощрение свободных рынков для стимулирования экономического роста и устранения энергетической бедности;

- Экологическая осведомлённость: расширение международного понимания возможных вариантов решения проблемы изменения климата;

- Взаимодействие во всём мире: тесное сотрудничество со странами, не являющимися членами МЭА, особенно с крупнейшими производителями и потребителями, для поиска решений общих энергетических и экологических проблем.

На фоне явного тренда на схлопывание системы международной торговли, выстроенной Западом после 1991 года, безопасность поставок нефти (энергоносителей в целом) становится глобальной проблемой, требующей адекватного ответа, в том числе и для «производственного колосса» — Китая.

В глобальной конкуренции держав нефть становится универсальным оружием; «игры» Запада в регионе Персидского залива несут прямую угрозу для энергетической безопасности Пекина. Примечательно, что первый выстрел в этой борьбе нанёс Китай, приостановив закупку американской нефти.

Справка. Трейдинговое подразделение китайского концерна Sinopec — Unipec временно приостановило импорт нефти из США в связи с обострением торгового конфликта между Пекином и Вашингтоном. В феврале 2018 года Пекин возглавил список импортёров американского сырья. В течение восьми месяцев 2018 года Китай закупал у США в среднем 335 тыс. баррелей в сутки.

Китайско-российское сотрудничество в области торговли нефтью соответствует современным реалиям и стратегиям развития энергетики двух стран. Это не только экономика и финансы, это поддержка дружественного Китая перед лицом современных вызовов.

Правила комментирования

comments powered by Disqus